Прорив за базельським напрямком

Жорсткість міжнародного контролю банківської діяльності може відчутно позначитись на промисловості країни.

Минулий рік став вирішальним для концепції «Базель-3». Представлений у листопаді 2010 року документ, що має удосконалити попередні поправки до угоди про міжнародне зближення методів оцінки банківської діяльності, загрожує серйозними наслідками для вітчизняної економіки та банківського сектора.

Страховка на майбутнє

Базельський Комітет із банківського нагляду, створений президентами найбільших банків країн G10 при Банку міжнародних розрахунків, функціонує з 1974 року. Розроблені ним Базельські стандарти — рекомендації з банківського регулювання та інтеграції банківських систем різних країн — хоча й не мають обов’язкового характеру, але найчастіше застосовуються центральними банками.

Угода «Базель-1», ухвалена 1988 року, визначала рівень достатності капіталу для проведення кредитних операцій, уводила систему ранжирування позичальників за рівнем ризиків і вагові коефіцієнти для різних категорій активів. Стандарт був упроваджений більш ніж у 100 країнах світу, у тому числі й в Україні. «Базель-2» (2004 рік) відрізняється підвищеною увагою до операційних і кредитних ризиків, збільшує роль органів нагляду. Із 2012 року набуває чинності «Базель-3», обговорення якого спричинило чимало суперечок серед фінансових експертів.

Уведення нових стандартів стало закономірною реакцією на фінансову кризу. Вони насамперед передбачають жорсткість вимог до капіталу першого рівня, що служить для покриття можливих збитків. Акціонерний капітал передбачається збільшити в 1,5 раза, ліквідний резерв власного капіталу — у 2,25 раза, а відношення основного капіталу до додаткового змінити на 3:1 (замість 1:1). Також новий «Базель» передбачає оцінку позикових коштів за допомогою коефіцієнта левериджа (показник відношення заборгованості до активів), що не використовувались Комітетом раніше. Підвищена увага приділяється ліквідним активам, оскільки фінансовий колапс показав: платоспроможний, але неліквідний (що має для погашення зобов’язань активи, але не кошти) банк майже не здатний вижити.

Безперечно новинкою стало введення буферного резерву. Його нагромадженням банки будуть здивовані в період економічного зростання, а під час спаду зможуть використовувати «жировий запас» для покриття витрат без шкоди основному капіталу. Таким чином створюються умови для згладжування впливу економічних циклів і несприятливе середовище для «кредитних пузирів», оскільки на створення «буфера» йтиме 2,5% активів.

Через збільшення рівня капіталу втричі нові стандарти вводитимуться поступово починаючи з 2013 року. На формування статутного капіталу й зміну структури активів виділяється два роки, на введення буфера капіталу — період із 2016 по 2019 рік. І хоча «Базель» має тільки рекомендаційний характер і зміни мають затверджуватися на національному рівні, банки країн G20 усерйоз замислилися над тривіальним запитанням: де взяти гроші? За оцінкою Goldman Sachs, у підготовчий період (2011—2012 рр.) найбільші фінзаклади мають наростити капітал на 112 млрд євро. Для цілковитої ж відповідності стандартам тільки топ-10 німецьких банків знадобиться 105 млрд євро.

Іноземні експерти вважають, що після введення стандартів треба чекати на хвилю банківських злиттів, підвищення цін на кредити й додаткові послуги. У рамках підвищення надійності фінансової системи не виключена й ретельніша перевірка корпоративних позичальників. Частина експертів висловлює думку, що «Базель-3» скоротить кредитування і, як результат, сповільнить економічне зростання, однак тривалий адаптаційний період має нівелювати цей негативний уплив.

Удар за дотичною

Попри заявлені процеси глобалізації та інтеграції, Україна досі живе за принципами «Базеля-1», доповненого підвищеними вимогами НБУ до капіталу. Тому третя редакція зводу стандартів багатьом фахівцям здається далекою перспективою, що не стосується українських реалій.

Але, за даними НБУ, на початок 2010 року частка іноземного капіталу в банківській системі України становила 40,5%, тому навряд чи імплементація «Базеля-3» буде для нас безболісною. Європейські «мами», зайняті пошуком активів для виконання нових вимог, навряд чи зможуть «балувати» українських «дочок» частими уливаннями. Більш слабкі банки можуть узагалі піти із прибуткового, але ризикованого українського ринку, одержавши таким чином незайві кошти від продажу активів. А високі витрати, до яких входять і неофіційні відрахування, світовій фінансовій спільноті, яка затягла паски, зовсім не до чого, бо зводять фактично нанівець шанси побачити на ринку банківських послуг нових гравців зі США й Західної Європи.

Дотримуючись світових трендів, українські банки можуть поступово підвищувати ставки з кредитів, не бажаючи втрачати звичної маржі, а з огляду на традиційно високу вартість кредитних коштів в Україні використовувати вітчизняних позичальників для «підживлення» капіталу. Останнє, на жаль, не полегшить життя українським підприємствам, які знекровлені кризою й розраховують на доступні позикові кошти для розвитку виробництва.

Як уважає виконавчий директор сектора фінансових послуг у Східній Європі консалтингової компанії Accenture Євгеніо Бономі, «Базель-3» матиме для економік, що розвиваються, зокрема України, скоріше негативний ефект. Бо замість розвитку кредитування кошти банків підуть на виконання вимог нових стандартів.

Вплив «Базеля-3» оцінив для «УТГ» один з експертів банку «Форум» (94% акцій належить німецькому Commerzbank Holding AG): —

Безперечно, упровадження «Базеля-3» — далека перспектива для України, бо відповідність навіть другій редакції стандартів у багатьох банках (у тому числі з іноземним капіталом) досі формальна. Тому нові вимоги можуть стати проблемою роки через три, після завершення локальної адаптації вимог. Тоді регулятори країн Європи почнуть вимагати відповідності дочірніх банків новим правилам, що, звичайно ж, позначиться на українському ринку.

Основна проблема «Базеля-3» для українських банків полягає в нових вимогах до управління ризиком ліквідності, якими в нас звичайно зневажають. Цілком імовірно очікувати жорсткості вимог до портфеля активів, а отже, і до позичальників банків. Що ж до підвищення ставок, то його може зупинити приплив дешевого російського кредитного ресурсу.

Тим часом в Україні

Не Європі нас учити: народні обранці невпинно реформують геть усе, а тепер — ще й вимоги до банок. 12 березня Президент України Віктор Янукович підписав ухвалений Верховною Радою в другому читанні Закон «Про внесення змін до деяких законів України», більш відомий серед фінансистів як законопроект №0884.

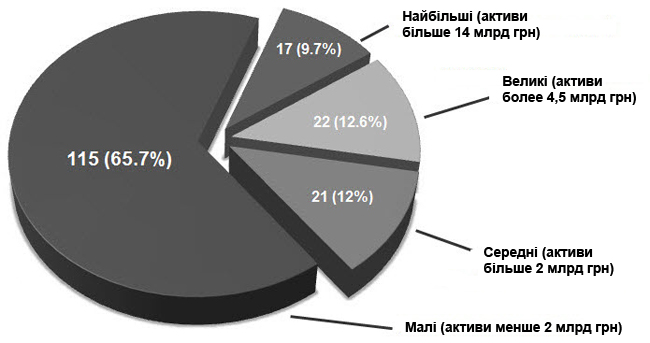

Законом передбачалося збільшити статутний капіталу знову створюваних банків до 500 млн грн (замість 10 млн євро) і заборонити протягом двох років після одержання банківської ліцензії залучати кошти населення. Існуючим банкам для виконання «капітальних» вимог приділялося два роки, що означало збільшення малими й середніми банками (близько 75% усіх банківських установ України) капіталу, за різними підрахунками, у середньому на 4 млрд грн. Також регулювалися питання розкриття інформації про структуру власності банків, збільшувалися вимоги до засновників і власників, ініціювався перехід на міжнародні стандарти бухобліку й звітності, посилювалося співробітництво НБУ із зовнішніми аудиторами. Завдяки сприянню декеількох профільних організацій, зокрема Асоціації українських банків, окремі вимоги вдалося пом’якшити й затвердити підсумковий компромісний варіант.

Компетентно

Ірина Самойлова

Директор департаменту з питань нагляду та регулювання банківської діяльності АУБ

— У компромісній редакції законопроекту №0884 (закон №3024-VI) удалося скоротити вимогу до мінімального розміру статутного капіталу для створення банку з 500 до 120 млн грн. При цьому діючим банкам для нарощування капіталів установлений 5-літній перехідний період. Це, на нашу думку, зважене рішення з огляду на можливості виконання підвищених вимог до капіталу в умовах посткризової економіки, що дозволить продовжити свою діяльність 2/3 діючих середніх банків, переважно з українським капіталом.

Якби компроміс не знайшли, можна було б очікувати ліквідації більше половини діючих банків, що мало б надзвичайно негативні наслідки для всієї банківської системи, оскільки завдало б чергового удару по довірі до фінзакладів. Скорочення учасників ринку привело б до перерозподілу фінансових потоків та концентрації їх у великих банках, переважно з іноземним капіталом. А практика їхньої діяльності в Україні показала, що більшість із них, дотримуючись стратегій материнських компаній, у докризовий період зосередилися на короткострокових високоприбуткових операціях, зокрема роздрібному кредитуванні фізосіб. Значну частину таких кредитів було видано в іноземній валюті, що в розпал кризи й девальвації національної валюти сформувало додатковий борг у позичальників у гривневому еквіваленті. Кредитування ж промислових галузей української економіки взагалі не входило до пріоритетів їхньої діяльності.

Разом із тим збереження сегмента середніх і малих банків — це демонополізація банківського ринку: залучення депозитів, розширення доступу до банківських послуг суб’єктів малого й середнього бізнесу, фізичних осіб. Саме ці банки можуть стати фінансовою базою для реалізації місцевих, регіональних економічних проектів.

Що ж до інших зауважень АУБ до законопроекту №0884, то, на жаль, переважно їх ураховано не було. Закон дійсно істотно розширив права НБУ з регулювання банківської діяльності, одержання інформації про реальних власників, проведення перевірок. Тепер багато що залежатиме від того, як регулятор застосовуватиме нові повноваження, іншими словами — як випише відповідні нормативні акти. АУБ уже звернулася до Нацбанку із пропозиціями про організацію спільної роботи. Наприклад, ми запропонували проводити обов’язкове обговорення з банками проектів регуляторних актів НБУ.